Lorsqu’une entreprise souhaite réaliser un investissement, comme l’acquisition d’une machine par exemple, elle va effectuer certains calculs en amont afin de s’assurer que l’investissement remplit certains critères de profitabilité ou de rentabilité.

Les critères principalement étudiés sont :

– La valeur actuelle nette (VAN)

– Le délai de récupération en capital investi (DRCI)

– L’indice de profitabilité (IP)

– Le taux interne de rentabilité (TIR)

La détermination de chacun de ces éléments (VAN, DRCI, et IP) repose sur l’établissement préalable d’un tableau de flux de trésorerie comme nous expliqué dans nos cours de gestion de BTS.

I – Le tableau de flux de trésorerie

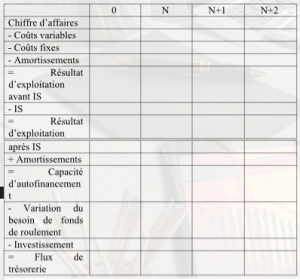

Le tableau de flux de trésorerie se présente toujours sous le même format à savoir :

La logique du tableau est de faire ressortir, période par période (dans l’exemple 0, N, N+1, et N+2), le flux de trésorerie qu’a généré ou dépensé le projet.

Le flux de trésorerie généré ou dépensé est calculé à partir du chiffre d’affaires généré.

De ce chiffre d’affaires sont enlevés les différents coûts : coûts variables, coûts fixes, et amortissements.

Les coûts variables sont les coûts qui sont fonction de l’activité de l’entreprise : plus l’activité est importante, plus les coûts variables le sont. L’exemple parfait est constitué par les matières premières : plus l’entreprise produit, plus l’achat de matières premières est important. C’est la raison pour laquelle les coûts variables sont généralement exprimés en pourcentage du chiffre d’affaires.

Les coûts fixes sont des coûts qui ne varient pas avec l’activité. Nous pouvons citer par exemple le loyer : que l’entreprise produise et vende 5, 20, 30 ou 50 T de produits, son loyer n’évoluera pas. En pratique, ces coûts évoluent généralement par paliers. En reprenant l’exemple précédent, le loyer ne bouge pas jusqu’à 50 T de produits, mais peut augmenter à partir de ce chiffre puis ne plus évoluer jusqu’à 100 T, puis de nouveau augmenter, etc.

Les amortissements correspondent à l’usure de l’investissement réalisé. Les amortissements constituent donc un coût.

Le chiffre d’affaires diminué des coûts variables, des coûts fixes, et des amortissements donne le résultat d’exploitation avant impôt sur les bénéfices (IS). L’IS est de 33,1/3% du résultat d’exploitation avant IS. Le taux de 33,1/3% est l taux normal d’imposition des sociétés en France. Le résultat d’exploitation après IS correspond au résultat d’exploitation avant IS diminué de l’IS.

Les amortissements sont ensuite ajoutés au résultat d’exploitation après IS. La raison en est que les amortissements antérieurement déduits ne correspondent pas à une sortie de trésorerie, mais ne correspondent qu’à une traduction comptable de l’usure du bien. Cette déduction appliquée antérieurement était nécessaire puisqu’elle permettait de calculer le résultat avant IS, et donc l’IS. Cependant, le tableau des flux de trésorerie ayant pour but de faire ressortir les éléments impactant la trésorerie, il y a lieu de retraiter les amortissements antérieurement déduits.

Une fois les amortissements retraités, nous arrivons à la capacité d’autofinancement.

De la capacité d’autofinancement est déduite la variation du besoin en fonds de roulement. La variation du besoin en fonds de roulement correspond à la différence entre le besoin en fonds de roulement de fin de période et le besoin en fonds de roulement de début de période.

Pour mieux comprendre le besoin en fonds de roulement, ce dernier peut être résumé en disant qu’il s’agit du stock. Pour que l’investissement (la machine) marche, il faut bien lui donner des matières premières (du stock) à transformer. Le stock à constituer en début de période est généralement exprimée en fonction du chiffre d’affaires de la période à venir, et ainsi de suite.

Il faut enfin déduire l’investissement, c’est-à- dire le prix du bien acquis qui fait l’objet de l’étude.

Les principes de construction du tableau de trésorerie ayant été exposés, passons à un exemple concret.

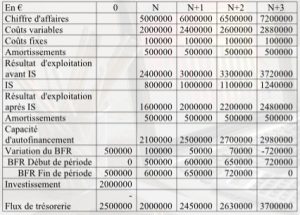

Supposons que l’entreprise ABC envisage d’acquérir une machine d’un coût de 2 000 000 €, la durée d’utilisation de celle-ci étant de 4 ans. Le prix de la machine est réglé en totalité le jour du lancement du projet.

Sur les 4 années du projet, le chiffre d’affaires estimé va être de :

5 000 000 € en N

6 000 000 € en N+1

6 500 000 € en N+2

7 200 000 € en N+3

Les coûts variables sont estimés à 40% du chiffre d’affaires annuel.

Les coûts fixes s’élèvent à 100 000 € par an.

Le taux d’IS est de 33,1/3%.

Le besoin en fonds de roulement est estimé à 10% du chiffre d’affaires.

Compte tenu de ces différents éléments, vous trouverez dans le fichier Excel joint au présent chapitre le tableau des flux de trésorerie de ce projet. Nous vous invitons très fortement à analyser le tableau et comprendre sa construction.

II – La valeur actuelle nette (VAN)

Le tableau de flux de trésorerie étant construit, la valeur actuelle nette du projet peut être calculée.

Sa détermination repose sur le principe mathématique d’actualisation. Ce principe peut être résumé ainsi : 1 euro demain vaut moins d’1 euro aujourd’hui. En effet, disposer d’1 euro aujourd’hui permet de placer celui-ci et d’obtenir plus d’1 euro au terme de la période de placement.

Passer de 1 euro demain à sa contre-valeur à la date d’aujourd’hui nécessite l’utilisation d’un taux d’actualisation. En BTS MUC, ce taux sera donné dans l’énoncé.

En reprenant l’exemple précédent et en supposant un taux d’actualisation de 15% par an, cela signifie que :

– le flux de trésorerie à la date 0 (date de lancement du projet, c’est-à- dire aujourd’hui) actualisé à la date 0 est de – 2 500 000 € / (1+15%) 0 soit – 2 500 000 €

– le flux de trésorerie de l’année N actualisé à la date 0 est de 2 000 000 € / (1+15%) 1 soit 1 739 130 €

– le flux de trésorerie de l’année N+1 actualisé à la date 0 est de 2 450 000 € / (1+15%) 2 soit 1 852 552 €

– le flux de trésorerie de l’année N+2 actualisé à la date 0 est de 2 630 000 € / (1+15%) 3 soit 1 729 268 €

– le flux de trésorerie de l’année N+3 actualisé à la date 0 est de 3 700 000 € / (1+15%) 4 soit 2 115 487 €

La VAN correspond à la somme des flux de trésorerie actualisés. Ainsi, dans le cas de notre exemple :

VAN = – 2 500 000 + 1 739 130 + 1 852 552 + 1 729 268 + 2 115 487 = 4 936 437 €

Au-delà de la définition mathématique ci-dessus, la VAN représente économiquement le gain ou la perte de trésorerie qu’engendre le projet. Si la VAN est positive, le projet peut être lancé (sous réserve que le management de l’entreprise ne s’attendait pas à une VAN supérieure). Si la VAN est négative, le projet ne doit pas être lancé.

III – Le délai de récupération du capital investi (DRCI)

Le délai de récupération du capital investi correspond au délai nécessaire pour que le projet génère autant de trésorerie qu’il en a dépensé. Autrement dit, le délai de récupération du capital investi correspond au délai au terme duquel les flux de trésorerie cumulés sont égaux à zéro.

Dans le cadre de notre exemple, en reprenant les flux de trésorerie annuels :

| 0 | N | N+1 | N+2 | N+3 |

| -2500000 | 2 000 000 | 2 450 000 | 2 630 000 | 3 700 000 |

Nous pouvons établir le tableau des flux de trésorerie cumulés qui va ainsi s’établir :

| 0 | N | N+1 | N+2 | N+3 |

| -2500000 | -500 000 | 1 950 000 | 4 580 000 | 8 280 000 |

Comme nous le constatons, c’est au cours de l’année N+1 que les flux de trésorerie cumulés sont de 0, autrement dit au cours de la 2 ème année.

Si nous souhaitons avoir une précision supplémentaire, par exemple 2 ans et X mois, il faut affiner notre calcul.

Ainsi, au cours de l’année N+1, il faut gagner 500 000 € pour arriver à un flux cumulé de 0. Sachant que l’année N+1 engendre, sur 12 mois, 2 450 000 €, alors cela signifie les 500 000 € sont engendrés sur 500 000 x 12 / 2 450 000 soit 2,4 mois, arrondi à 2 mois.

Le DRCI est ainsi de 2 ans et 4 mois. C’est à partir de cette date que le projet va générer du profit.

Plus le DRCI est court, mieux c’est, moins il est risqué pour l’entreprise. A contrario, plus le DRCI est long, plus le projet est risqué pour l’entreprise car elle recouvrera son argent dans un délai plus long.

IV – L’indice de profitabilité

L’indice de profitabilité correspond à VAN / Investissement.

Dans le cadre de notre exemple : IP = 4 936 437 / 2 000 000 = 2,47

Plus l’indice est élevé, mieux c’est.

V – Le taux interne de rentabilité (TIR)

Le taux interne de rentabilité ou TIR correspond au taux de rentabilité du projet. Plus il est élevé, mieux c’est.

Mathématiquement le TIR est le taux d’actualisation qui permet d’avoir d’avoir une VAN nulle.

Dans le cas de notre exemple, et afin de trouver le TIR, il faudrait résoudre l’équation suivante :

La résolution d’une telle équation peut se faire de deux méthodes :

– Soit en utilisant une calculatrice scientifique disposant d’Equations

– Soit en utilisant les données fournies dans l’énoncé

Dans ce dernier cas et en reprenant l’exemple, les données de l’énoncé sont les suivantes :

VAN(86%) = 1 291 €

VAN(87%) = – 25 094 €

Comme vous le constatez, les VAN indiquées sont celles qui sont de part et d’autre de 0 €. Autrement dit, le TIR cherché est compris entre 86% et 87%. Reste à trouver précisément combien.

Pour ce faire, et en partant du taux de 86%, il faut que la VAN diminue de 1 291 € pour arriver à 0 €. Or, comme nous le constatons, une augmentation de 1% du taux fait varier la VAN de 1 291 € + 25 094 € soit 26 385 €.

Par conséquent, pour obtenir une variation de 1 291 €, il faut que le taux augmente de 1 291 x 1% / 26 385 = 0,05%.

Partant de 86%, le TIR est donc de 86,05%.

Ce cours de gestion sur les choix des investissements sera abordé en cours de BTS.

Mis à jour le 12 décembre 2023